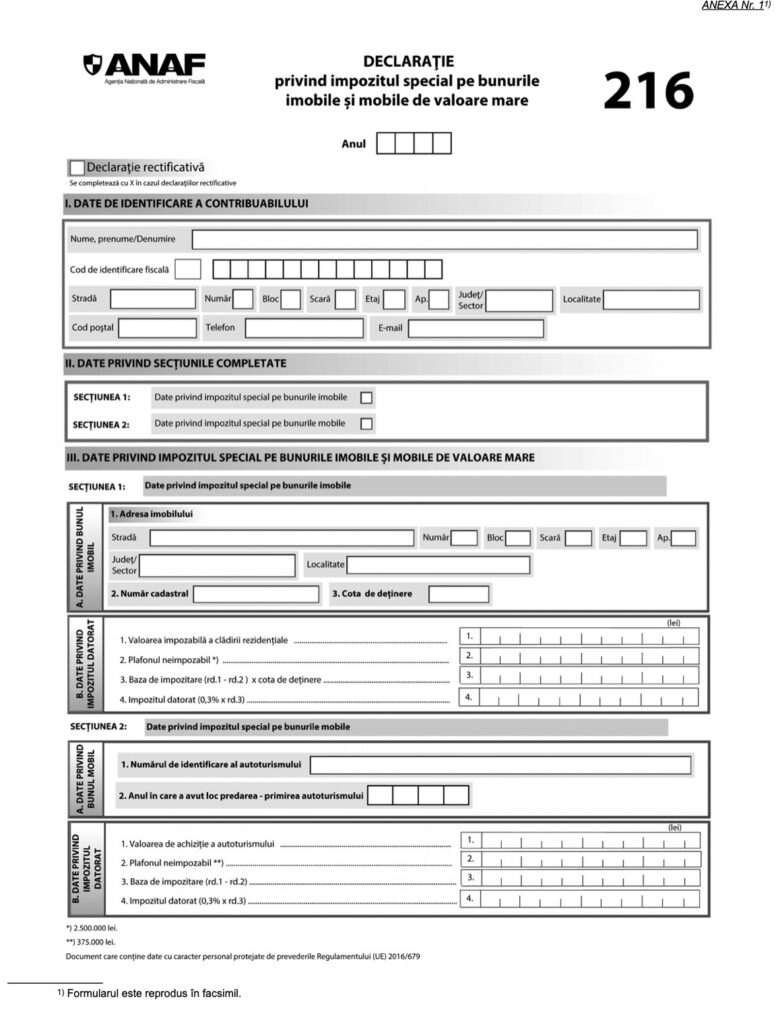

În Monitorul Oficial Partea I nr. Nr. 689/17.VII.2024 a fost publicat Ordinul pentru aprobarea modelului și conținutului formularului 216 „Declarație privind impozitul special pe bunurile imobile și mobile de valoare mare”, precum și a Procedurii privind modalitatea în care se realizează colaborarea dintre organul fiscal local și organul fiscal central privind primirea/transmiterea unor informații referitoare la contribuabilii care datorează impozit special pe bunurile imobile de valoare mare, pe scurt „Taxa pe lux”.

Există diverse categorii de persoane care trebuie să completeze formularul și să plătească noua taxă. În primul rând, persoanele fizice care, la data de 31 decembrie a anului fiscal precedent, dețineau clădiri rezidențiale în România cu o valoare impozabilă de peste 2,5 milioane de lei (aproximativ 500.000 de euro). Termenul pentru depunerea declarației și plata impozitului este 30 septembrie a anului fiscal curent.

O a doua categorie include persoanele fizice și juridice care dețin autoturisme înmatriculate/înregistrate în România, cu o valoare de achiziție individuală ce depășește 375.000 de lei (aproximativ 75.000 de euro). Pentru aceștia, termenul pentru depunerea declarației și plata impozitului este 31 decembrie a anului fiscal curent.

Taxa de lux are o cotă de 0,3%, aplicată sumei ce depășește plafonul de 2,5 milioane de lei pentru clădiri și plafonul de 375.000 de lei pentru vehicule. De exemplu, pentru o casă evaluată la un milion de euro, taxa de 0,3% se va aplica diferenței dintre 500.000 de euro și 1.000.000 de euro, rezultând într-o sumă de 1.500 de euro colectată de stat.

Prezentăm în următoarele dispozițiile legale, dar și Declarația 216:

„Declarația se completează și se depune la organul fiscal central competent de către următorii contribuabili:

a) persoanele fizice care, la data de 31 decembrie a anului fiscal anterior, au în proprietate/proprietate comună clădiri rezidențiale situate în România, dacă valoarea impozabilă a clădirii, calculată potrivit art. 457 din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare, depășește 2.500.000 lei;

b) persoanele fizice și persoanele juridice care au în proprietate autoturisme înmatriculate/înregistrate în România a căror valoare de achiziție individuală depășește 375.000 lei.

2. Termenul de depunere:

a) în cazul contribuabililor prevăzuți la pct. 1 lit. a) declarația se depune la organul fiscal central competent până la data de 30 septembrie inclusiv a anului fiscal curent;

b) în cazul contribuabililor prevăzuți la pct. 1 lit. b) declarația se depune la organul fiscal central competent până la data de 31 decembrie inclusiv a anului fiscal curent.

3. Rectificarea declarației

3.1. Declarația poate fi corectată prin depunerea unei declarații rectificative, conform art. 105 din Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările și completările ulterioare, situație în care se va înscrie „X” în căsuța prevăzută în acest scop.

3.2. Declarația rectificativă se completează înscriindu-se toate datele și informațiile prevăzute în formular, inclusiv cele care nu diferă față de declarația inițială/anterioară.

4. Declarația se depune la organul fiscal central la care persoana fizică sau juridică este înregistrată ca plătitor de impozite și taxe.

5. Modul de completare și depunere

5.1. Declarația se completează de către contribuabil sau de către împuternicitul/reprezentantul legal/curatorul fiscal al acestuia, potrivit dispozițiilor Legii nr. 207/2015, cu modificările și completările ulterioare, înscriind, corect, complet și cu bună- credință informațiile prevăzute de formular, corespunzătoare situației sale fiscale.

5.2. Declarația se completează cu ajutorul programului de asistență și se transmite prin mijloace electronice de transmitere la distanță, în conformitate cu prevederile legale în vigoare.

5.3. Programul de asistență este pus la dispoziția contribuabililor gratuit de unitățile fiscale subordonate sau poate fi descărcat de pe site-ul Agenției Naționale de Administrare Fiscală, la adresa www.anaf.ro.

II. Completarea declarației

6. Perioada de raportare

În rubrica „Anul” se înscrie, cu cifre arabe cu 4 caractere,

anul pentru care se completează declarația.

7. Caseta „Declarație rectificativă” se bifează în cazul

declarațiilor rectificative.

8. Capitolul I „Date de identificare a contribuabilului”

8.1. Rubrica „Nume, prenume/Denumire” — se înscriu, după caz, numele și prenumele persoanei fizice sau denumirea persoanei juridice.

8.2. Caseta „Cod de identificare fiscală” se completează, după caz:

a) în cazul persoanelor fizice se înscrie codul numeric personal al contribuabilului sau numărul de identificare fiscală atribuit de către Agenția Națională de Administrare Fiscală cu ocazia înregistrării fiscale;

b) în cazul persoanelor juridice se înscrie codul de identificare fiscală atribuit contribuabilului, conform legii.

8.3. În situația în care declarația se completează de către împuternicitul/reprezentantul legal/curatorul fiscal, desemnat potrivit legii, se înscriu codul de identificare fiscală atribuit persoanei ale cărei obligații sunt îndeplinite, precum și datele de identificare ale acesteia. În cazul în care contribuabilul este înregistrat în scopuri de taxă pe valoarea adăugată, în prima căsuță se înscrie prefixul RO.

8.4. Rubricile privind adresa se completează cu datele privind adresa domiciliului fiscal al contribuabilului.

9. Capitolul II „Date privind secțiunile completate” — se bifează rubricile corespunzătoare secțiunilor completate.

10. Capitolul III „Date privind impozitul special pe bunurile imobile și mobile de valoare mare”

10.1. Secțiunea 1 „Date privind impozitul special pe bunurile imobile”

10.1.1. Se completează de către persoanele fizice care, la data de 31 decembrie a anului fiscal anterior, au în proprietate/proprietate comună clădiri rezidențiale situate în România, dacă valoarea impozabilă a clădirii, calculată potrivit art. 457 din Legea nr. 227/2015, cu modificările și completările ulterioare, depășește 2.500.000 lei.

10.1.2. Se generează câte o secțiune pentru fiecare clădire rezidențială.

10.1.3. Litera A „Date privind bunul imobil”

Rd. 1 „Adresa imobilului” — se completează adresa clădirii rezidențiale.

Rd. 2 „Număr cadastral” — se înscrie, în mod obligatoriu, numărul cadastral al clădirii rezidențiale, în situația în care pentru respectiva clădire există număr cadastral atribuit de către Agenția Națională de Cadastru și Publicitate Imobiliară.

Rd. 3 „Cota de deținere” — se completează cota-parte deținută din imobil.

10.1.4. Litera B „Date privind impozitul datorat”

Rd. 1. „Valoarea impozabilă a clădirii rezidențiale” — se înscrie suma reprezentând valoarea impozabilă, calculată potrivit art. 457 din Legea nr. 227/2015, cu modificările și completările ulterioare, și comunicată de organul fiscal local.

Rd. 2. „Plafonul neimpozabil” — se înscrie suma de 2.500.000 lei, reprezentând plafon neimpozabil, potrivit legii.

Rd. 3. „Baza de impozitare” — se înscrie suma rezultată prin aplicarea cotei de deținere asupra diferenței pozitive dintre valoarea impozabilă a clădirii rezidențiale (rd. 1) și plafonul neimpozabil (rd. 2).

Rd. 4. „Impozitul datorat” — se înscrie suma rezultată prin aplicarea cotei de 0,3% asupra valorii înscrise la rd. 3.

10.2. Secțiunea 2 „Date privind impozitul special pe bunurile mobile”

10.2.1. Se completează de către persoanele fizice și persoanele juridice care au în proprietate autoturisme înmatriculate/înregistrate în România a căror valoare de achiziție individuală depășește 375.000 lei.

10.2.2. Se generează câte o secțiune pentru fiecare autoturism.

10.2.3. Litera A „Date privind bunul mobil”

Rd. 1. „Numărul de identificare al autoturismului” — se înscrie numărul de identificare al autoturismului.

Rd. 2. „Anul în care a avut loc predarea-primirea autoturismului” — se înscrie anul în care autoturismul a intrat în proprietatea contribuabilului.

10.2.4. Litera B „Date privind impozitul datorat”

Rd. 1. „Valoarea de achiziție a autoturismului” — se înscrie suma reprezentând costul de achiziție/prețul autoturismului.

Rd. 2. „Plafonul neimpozabil” — se înscrie suma de 375.000 lei, reprezentând plafon neimpozabil, potrivit legii.

Rd. 3. „Baza de impozitare” — se înscrie suma reprezentând diferența pozitivă dintre valoarea de achiziție a autoturismului (rd. 1) și plafonul neimpozabil (rd. 2).

Rd. 4. „Impozitul datorat” — se înscrie suma rezultată prin aplicarea cotei de 0,3% asupra valorii înscrise la rd. 3.

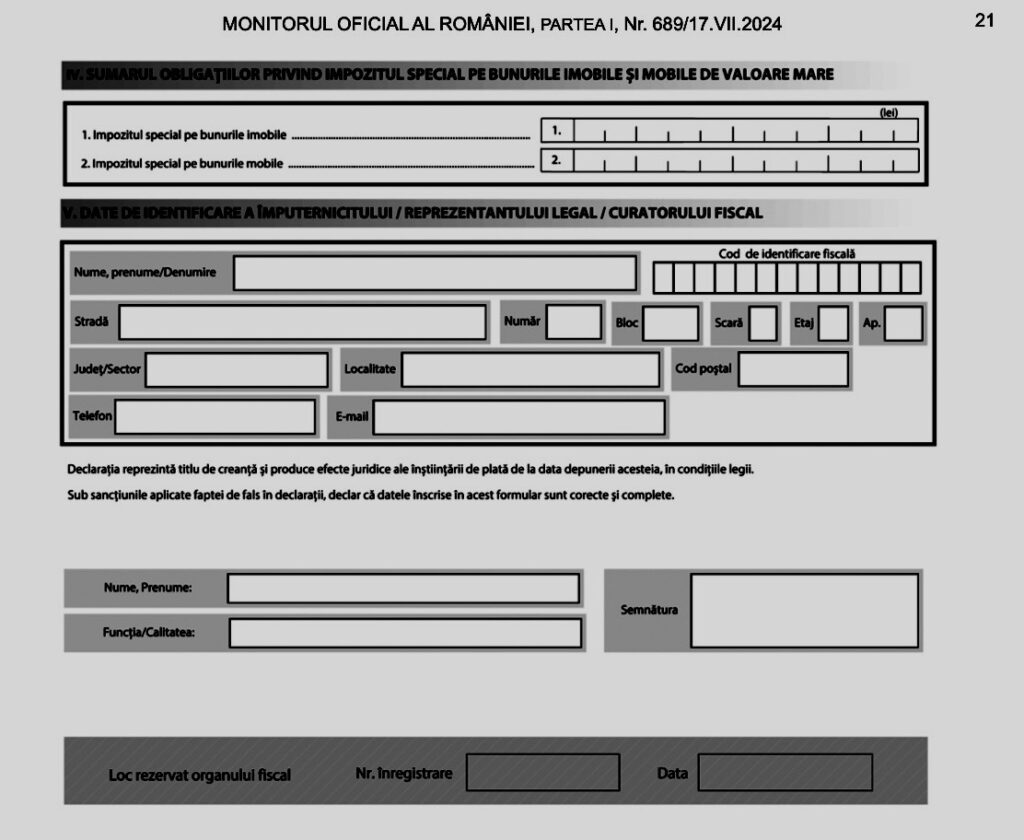

11. Capitolul IV „Sumarul obligațiilor privind impozitul special pe bunurile imobile și mobile de valoare mare”

Rd. 1. „Impozitul special pe bunurile imobile” — se preia sau se însumează, după caz, valoarea/valorile înscrisă/înscrise la rd. 4 „Impozitul datorat” de la lit. B secțiunea 1 capitolul III din declarație.

Rd. 2. „Impozitul special pe bunurile mobile” — se preia sau se însumează, după caz, valoarea/valorile înscrisă/înscrise la rd. 4 „Impozitul datorat” de la lit. B secțiunea 2 capitolul III din declarație.

12. Capitolul V „Date de identificare a împuternicitului/ reprezentantului legal/curatorului fiscal”

12.1. Se completează numai în cazul în care obligațiile declarative se îndeplinesc de către un împuternicit/reprezentant legal/curator fiscal, după caz, desemnat potrivit legii.

12.2. În caseta „Cod de identificare fiscală” se înscrie codul de identificare fiscală al împuternicitului/reprezentantului legal/curatorului fiscal, înscriindu-se cifrele cu aliniere la dreapta.

12.3. În rubrica „Nume, prenume/Denumire” se înscriu, după caz, denumirea sau numele și prenumele împuternicitului/ reprezentantului legal/curatorului fiscal.

12.4. Rubricile privind adresa se completează, după caz, cu datele privind adresa domiciliului fiscal al împuternicitului/ reprezentantului legal/curatorului fiscal.

13. În situația în care obligațiile declarative sunt îndeplinite de către contribuabilul persoană fizică, rubrica „Funcția/Calitatea” nu se completează.”